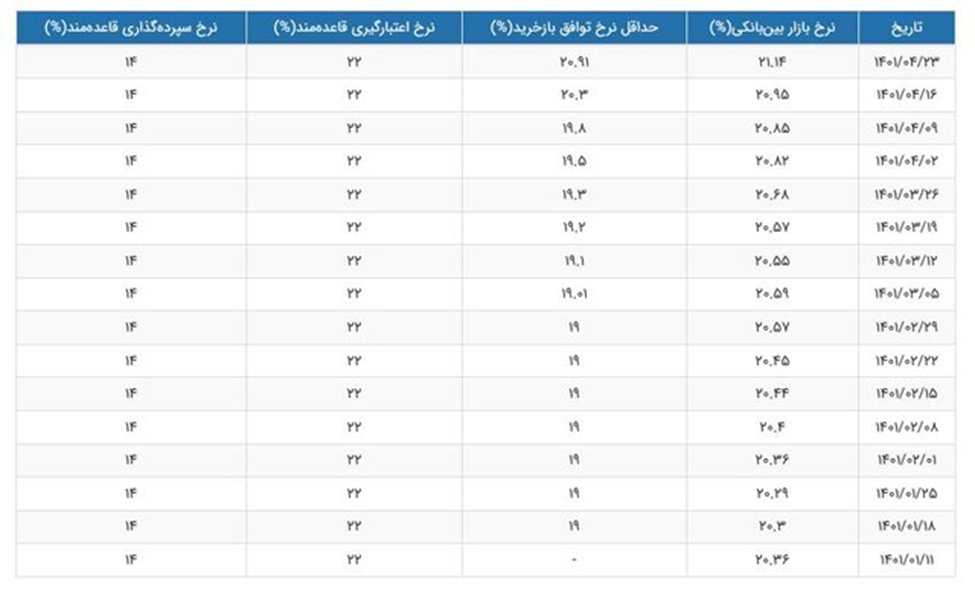

به گزارش بیداربورس، بانکها در پایان دوره مالی کوتاه مدت (روزانه یا هفتگی) با مازاد یا کسری نقدینگی مواجه میشوند که باید آن را به تعادل برسانند. درصورت کسری نقدینگی باید با استقراض و اگر مازاد نقدینگی داشت، آن را باعرضه به تعادل میرساند. بانکها برای اینکه به بانک مرکزی متوسل نشوند، بازاری را به نا م بازار بین بانکی تشکیل دادهاند که در آن اقدام به عرضه و تقاضای نقدینگی آن هم بهصورت وام میکنند. عمده وامهای بین بانکی دارای سررسید یک هفته و کمتر است و نرخ سود بر مبنای نرخ سود بین بانکی تعیین میشود. نرخ سود بین بانکی متناسب با عرضه و تقاضا، تعیین میشود؛ بهطوریکه با افزایش تقاضا برای دریافت وام بین بانکی یا عدم عرضه متناسب با آن، نرخ سود روند صعودی یا نزولی به خود میگیرد.

-

چرا بورس به این نرخ واکنش نشان میدهد؟

نرخ سود بینبانکی براساس عرضه و تقاضاست و مانند نرخهای سپرده و تسهیلات ثابت نیست. نوسان این نرخ بهگونهای است که با افزایش تقاضا برای دریافت وام بینبانکی و از سوی دیگر عدم عرضه متناسب با آن، نرخ سود بالاتر میرود و بهعکس. برخی از فعالان بازار معتقدند کاهش نرخ سود بانکی میتواند نقش مهمی در حرکت نقدینگی از بانک به بازار سرمایه داشته باشد و سبب رونق بازار سرمایه شود، از سوی دیگر افزایش این مهم نقدینگی را به سمت نظام بانکی روانه و نقدینگی را در آن حوزه پارک میکند. به عبارتی افزایش نرخ سود بین بانکی زمینه افزایش خروج نقدینگی از بورس و هدایت آن به نظام بانکی را فراهم میکند.

-

به بهانه تورم...

برخی از کارشناسان اقتصادی معتقدند که نرخ بهره بینبانکی نباید کاهش یابد؛ زیرا اثرات تورمی شدیدی دارد و موجب کاهش سود سپردههای بانکی میشود. اینکه چگونه افزایش نرخ بهره بین بانکی به کاهش تورم ختم میشود به این صورت است که افزایش این نرخ، افزایش سود سپردهها و اوراق دولتی را در پی خواهد داشت که این امر، مردم را به سپردهگذاری در بانکها و خرید اوراق دولتی تشویق میکند و موجب میشود که مردم به سمت سرمایهگذاری در بازارهای طلا، ارز، خودرو و … نروند تا این موضوع تقاضا برای خرید این داراییها و قیمت آنها را کاهش دهد و بدین ترتیب با کاهش انتظارات تورمی، تورم نیز کنترل شود.

-

آغازی برای افزایش قیمتها

نکته مهم این است که تغییر نرخ سود بین بانکی منشأ و نقطه آغازین تغییر نرخها در کل اقتصاد است. اگرچه در گام نخست واکنش سریع اوراق در بازار بدهی و سهام اتفاق میافتد اما این مخهم دمینووار بر سایر نرخها هم اثر میگذارد.

-

افزایش نرخ بهره بانکی میتواند نرخ بهره را تغییر دهد؟

سرایت نرخ بهره بینبانکی به شبکه بانکی بهصورت نرخ سود و تسهیلات به سختی اتفاق میافتد؛ چراکه بانکها ملزم به رعایت مصوبات بانک مرکزی هستند. این شورا سقف نرخها (نرخهای مدتدار ماهشمار گواهی سپرده) را تا ۱۸درصد تعیین کرده است، با این حال برخی از بانکها نسبت به این افزایش نرخ بازار بینبانکی واکنش نشان میدهند و نرخهای خود را بالا میبرند.

-

افزایش سود برای حقوقی ها

مثلا برخی از بانکها به مشتریان خاص که عمدتا حقوقیها (مثل صندوقهای سرمایهگذاری) هستند، نرخهای بالا ۲۲ یا ۲۳درصد پیشنهاد میدهد. ولی برای مشتریان معمولی این کار صورت نمیگیرد؛ چراکه توسط بازرسان بانک مرکزی شناسایی میشوند.

-

افزایش نرخ سود سپردهها منطقی است!

البته منطق افزایش نرخ سود سپردهها منطق درستی است؛ چراکه بانکها در واکنش به افزایش نرخ بهره بین بانکی حداقل ۲ انتخاب دارند. اولین انتخاب جذب سپرده با نرخی خاص مانند ۱۸درصد است. انتخاب دوم این است که بانکها میتوانند همان منابع را در بازار بین بانکی با نرخ حدود ۲۱درصد استقراض کند. اما وقتی بانکها نخواهند منابع مورد نیازشان را از بازار بین بانکی تامین کنند یا قیمت تمامشده برای بانکها افزایش یابد، طبیعی است که که بهدلیل کاهش قیمت تمامشده منابع، این کار را از طریق بازار سپرده و تسهیلات انجام دهند.

-

دولت گردن نمیگیرد

احسان خاندوزی در آذرماه پارسال وعده تثبیت نرخ سود را با رعایت سقف ۲۰ درصدی داده بود. این وعده وزیر اقتصاد در قالب طرحی موسوم به بسته ۱۰ بندی حمایت از بورس ارائه و تصویب شد. با این حال دیدیم که نرخ بهره بانکی این سقف را شکست، البته خاندوزی در این خصوص گفت: سیاست تیم اقتصادی مبنی بر باقی ماندن سود بین بانکی در محدوده ۲۰ درصد تغییر نکرده و برای حل این مسئله در جلسه شورای پول و اعتبار تصمیمگیری خواهد شد.

-

ردپای سیاستگذار در افزایش نرخ بهره

به نظر میرسد که سیاستگذار بانک مرکزی کاملا با علم به اینکه نرخ سود بین بانکی در حال افزایش است، عملیات اجرایی سیاست پولی را تنظیم میکند؛ بهطوریکه اگر در هفتههای اخیر میزان ریپوی بانکها بررسی شود، این عدد از حدود ۹۰ به ۶۰هزار میلیارد تومان کاهش پیدا کرده است. درواقع نرخ سود بین بانکی در جهت یک سیاست کاملا مشخص بانک مرکزی درحال افزایش است. اگرچه این موضوع به صورت عمومی اعلام نشده اما بالا رفتن نرخ بهره بین بانکی در کنار کاهش مانده ریپو کاملا خودخواسته درحال انجام شدن است. اگر هدف سیاستگذار پایین آوردن این نرخ باشد، نباید بهصورت معکوس عمل کند و مانده ریپو را کاهش دهد. اتفاقا باید ماندهها را افزایش دهد؛ ولی درعمل این اتفاق نیفتاده پس سیاستگذار میخواهد این نرخ را بالا ببرد.

نظر شما