به گزارش بیداربورس کفهایی که ساخته شده به ترتیب یک میلیون و ۳۸۵هزار واحد، یک میلیون و ۳۴۰هزار واحد، یک میلیون و ۲۹۰هزار واحد و یک میلیون و ۲۰۷هزار واحد بوده است. جالب اینکه هربار در برگشت رو به بالا حدودا ۱۰۰هزار واحد رشد کرده و مجددا نزولی شده است. ضمنا نزولها زمانبر و صعود ۱۰۰هزار واحدی در ۵-۸ روز کاری بوده است. بازار همیشه امیدوار بوده که پس از تشکیل کف جدید، برگشت رو به بالا به معنای تغییر روند نزولی به صعودی باشد اما تاکنون محقق نشده است.

چه زمانی به تغییر روند بازار امید داشته باشیم؟

برای اینکه بگوییم روند بازار تغییر کرده باید حداقل سه هفته کاری شاخص در حالت غیر نزولی باقی بماند ضمنا میزان صعود از کف باید بیش از ۱۰۰هزار واحد باقی بماند. به طور مثال اگر شاخص کل در طی دو هفته آتی خود را به یک میلیون و ۴۰۰هزار واحد که قله قبلی است برساند، آنگاه روند حرکتی بازار تغییر کرده است.

اول اینکه بیش از دو هفته صعودی بوده، دوم اینکه رشد آن بیش از ۱۰۰هزار واحد بوده و سوم آنکه ضمن ایجاد یک کف جدید اما به قله قبلی رسیده است.

عبور ارزش معاملات از ۵ همت

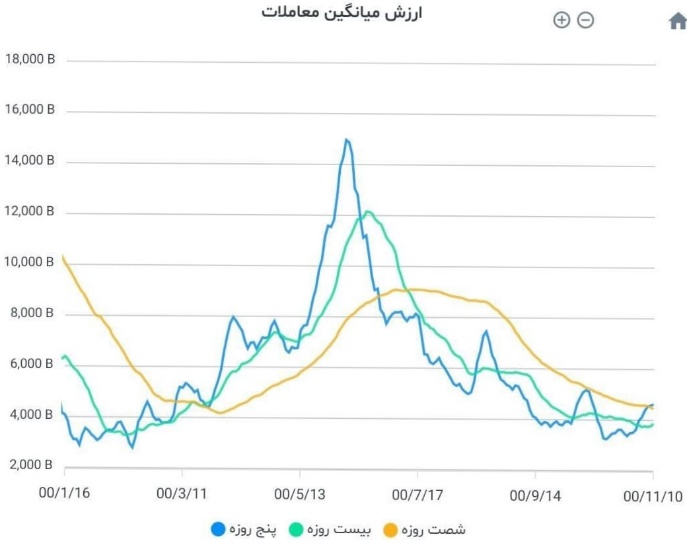

ارزش معاملات روز شنبه ۳همت بود. در روزهای یکشنبه، دوشنبه و سه شنبه در محدوده ۴.۲-۴.۳ همت در نوسان بود و روز چهارشنبه ارزش معاملات به ۳.۶همت کاهش یافت. میانگین ارزش معاملات پنج روزه هفته دوم بهمن ماه از میانگین بیست روزه عبور کرد و حالا شاهد کراس ارزش معاملات پنج روزه از شصت روزه هستیم. با این حال بعید به نظر میرسد که رونق بازار به گونهای باشد که ارزش معاملات بیست روزه از شصت روزه عبور کند. به هر حال فاکتور مهم برای امیدواری در جهت فتح شاخص یک میلیون ۴۰۰هزار واحد افزایش میانگین ارزش معاملات و عبور آن در مرحله اول از ۵همت در روز است.

گاز و چند نکته مهم:

افزایش قیمت گاز طبیعی به بالای ۵ دلار

در سطح بازار جهانی، وضعیت کامودیتیها مطلوب ارزیابی میشود. گاز روسیه مجدد از طریق لهستان و خط لوله Yamal به آلمان منتقل خواهد شد که منجر به کاهش قیمت گاز در اروپا شد با این حال فشارهای سیاسی بر بایدن مبنی بر جلوگیری از صادرات گاز مایع آمریکا، قیمت گاز طبیعی هنری هاب را از کمتر از ۴دلار در هر میلیون بی. تی. یو به بالای ۵دلار رساند که معادل ۱۷سنت در هر مترمکعب است.

افزایش تقاضا در فصل گرما

در مجموع روند گاز طبیعی در سطح جهانی حتی پس از فصل سرما نمیتواند نزولی باشد. علت این مساله صفر شدن ذخائر گاز کشورهایی نظیر فرانسه، در ماه مارس خواهد بود. آنها طبعا با رسیدن فصل گرما با تمام توان سعی میکنند تا ذخائر گازی خود را افزایش دهند. این تقاضای جدید باعث میشود تا گاز در فصل گرما نیز، صعودی باشد.

گاز ایران بدون مشتری؟

مشتریان اصلی گاز ایران مانند عراق و ترکیه، در حال عبور از ایران هستند. ترکیه امروز به دنبال مذاکره با آذربایجان است و عراق در پی مذاکره با قطر! البته با توجه کسری تراز عرضه گاز در داخل کشور، عدم صادرات گاز به این کشورها در مجموع درآمد ارزی را کاهش نمیدهد اما تاثیرگذاری ایران در کشورهای منطقه را کاهش میدهد. ترکیه تاکنون چندین میلیارد دلار از محل قطع گاز ارسالی ایران به این کشور آسیب دیده و برق صنایع خود را قطع کرده و ازاین جهت در حال فاصله گرفتن از ایران است.

نفت و چند نکته مهم:

* حمله سایبری به چند شرکت توزیع سوخت در آلمان و پایانههای نفتی اروپا،

* کاهش سطح ذخائر نفت در جهان،

* جنگ سرد در مرزهای اوکراین

* عدم توانایی اوپک پلاس برای پایبندی به افزایش ۴۰۰هزار بشکهای تولید نفت در هر جلسه منجر به تقویت قیمت نفت در بازارهای جهانی و عبور برنت از ۹۰دلار در هر بشکه شد.

افزایش نرخ اوره در پی تنش اوکراین و روسیه

نگرانیها در خصوص تنشهای ایجاد شده در مرز اوکراین و روسیه، منجر به تقویت قیمت اقلام غذایی در جهان شده است. اوکراین و روسیه نقش مهمی در تامین روغن خوراکی و گندم جهان دارند. هند با مشاهده وضعیت سیاسی به وجود آمده درخواست خرید خود در روغن خوراکی را افزایش داده است. همین رویدادها در مجموع باعث تقویت قیمت اوره در بازار جهانی شده است ضمن اینکه هند قصد دارد تا مناقصه جدید خرید اوره را زودتر از موعد برگزار کند.

فولاد و چند نکته مهم:

در بازار سنگ آهن، رشد تولید فولاد در چین به همراه مشکلات لجستیکی استرالیا و برزیل قیمتها را صعودی کرده است. این هفته شاهد صعود پرقدرت اسلب، شمش و ورق گرم بودیم. ایران به دلیل تعطیلیها در شرق آسیا هنوز مزایدهای برای فروش محصول برگزار نکرده اما قیمتها نسبت به آخرین عرضه ایران ۱۰۰دلار در هر تن رشد کردهاند. احتمالا شمش و اسلب ایران در محدوده ۶۰۰دلار هر تن عرضه خواهد شد. ضمنا قیمت ورق گرم به دلیل افزایش تقاضا برای تولید خودرو در بازار جهانی صعودی است و به ۸۴۰دلار در هر تن CIS رسیده است. همچنان قیمت میلگرد ایران در محدوده شمش معامله میشود و تولیدکنندگان میلگرد هیچ حاشیه سودی ازاین ناحیه ندارد با این حال نهضت ملی مسکن در ایران میتواند منجر به ایجاد حاشیه سود منطقی در سال ۱۴۰۱ به بعد شود و روی تولیدکنندگان تاثیر بگذارد.

مس همچنان پرتقاضا

کسری عرضه فلز مس در حال افزایش است. تحلیلها نشان میدهد این کسری عرضه تا سال ۲۰۳۵ ادامه داشته و از سال ۲۰۲۳ به شدت صعودی میشود لذا ممکن است ژانویه ۲۰۲۳ قیمت مس را بالاتر از نقاط فعلی و همچنان پرتقاضا ببینیم.

دولت به تغییرات اساسی در بودجه تن میدهد؟

بودجه دولت، به دلیل ابتلای تعداد زیادی از نمایندگان مجلس به اومیکرون، در کمیسیون تلفیق مانده و فعلا تا رسیدن به صحن، راه درازی در پیش دارد. سخنگوی کمیسیون اصل ۹۰ میگوید برنامه که دولت برای حذف ارز ترجیحی به مجلس ارائه کرد، عملیاتی، کار شده و دقیق نبود و در حال حاضر نمیتوان عمل جراحی اقتصادی عمیقی در شاکله کشور انجام داد. رویکرد دولت در واکنش به این مساله بااهمیت است. عدم حذف ارز ترجیحی به معنای تغییر اساسی در بودجه است. اگر دولت این را نپذیرد، حتی اگر بودجه در صحن تصویب شود اما از سوی شورای نگهبان پذیرفته نخواهد شد. تغییرات کلی و ساختاری در بودجه در صورت عدم رضایت دولت، طبق تجربه امکان پذیر نیست.

روند اوراق بدهی و بازار بین بانکی همچنان نزولی

بازده اوراق خزانه روند نزولی خود را همچنان ادامه میدهد. در حالی که اواخر آذرماه میانگین YTM اسناد خزانه اسلامی به ۲۵.۳درصد رسیده بود، هماکنون در محدوده ۲۲.۶درصد است. بازارگردانی اوراق خزانه به همراه تعهد بانک مرکزی برای رساندن نرخ بین بانکی به زیر ۲۰درصد میتواند ضامن ثبات p.e نسبی بازار سهام و کاهش نوسانات عجیب باشد. به طور کلی وقتی در اقتصادهای بزرگ برای تغییر ۲۵صدم درصد نرخ بهره، از هفتهها قبل به بازار اشارات لازم داده میشود، نباید در اقتصاد ایران هم شاهد نوسانات شدید در نرخ بینبانکی چه در صعود و چه در نزول باشیم. به نظر میرسد بانک مرکزی باید کانال نرخ بهره بینبانکی را به شکل جدی حفظ کند تا نوسانات در اقتصاد و بازارها کاهش یابند.

نظر شما