به گزارش بیداربورس، امیر تقیخان تجریشی معاون سرمایهگذاری گروه مالی فیروزه با بیان اینکه ارزش واقعی دلار نشاندهنده قدرت خرید و قدرت تبادل با سایر ارزها است، اعلام کرد: محاسبه ارزش واقعی دلار برای اقتصاد ایران بهمنظور برنامهریزی اقتصادی، تعیین سیاستهای پولی و مالی، تجارت بینالمللی، سرمایهگذاری خارجی و کنترل تورم از اهمیت بالایی برخوردار است.

اقتصاد ایران همانند سایر کشورها، متاثر از ریسکهای سیستماتیک و غیرسیستماتیک است. هر دو نوع ریسک سیستماتیک و غیرسیستماتیک میتوانند نوسانات در بازار سرمایه، کاهش سرمایهگذاری، افزایش نرخ تورم، کاهش رشد اقتصادی و... را در پی داشته باشند.

ریسک سیستماتیک به صورت سیستماتیک در سطح بازار و اقتصاد بوجود میآید و تمام صنایع و شرکتها را تحت تاثیر قرار میدهد. این نوع ریسک معمولاً به دلیل عوامل خارجی مانند تغییرات در بازار جهانی، تحریمها، شوکهای سیاسی و اقتصادی، تغییرات قیمت نفت و ارز و... بوجود میآید. در ایران، تحریمهای بینالمللی و تغییرات قیمت نفت و دلار از جمله عوامل سیستماتیک هستند که بر اقتصاد بطور عام و بازار سرمایه بطور خاص، اثرگذارند.

در بازار سرمایه، نرخ دلار به عنوان یکی از عوامل موثر بر شرایط بازار و قیمت سهام بویژه طی سالهای اخیر مورد توجه فعالان بازار و سرمایهگذاران قرار گرفته است. نرخ دلار به عنوان یکی از معیارهایی که میتواند تحولات بازار را پیشبینی کند، برای معاملهگران و سرمایهگذاران بسیار مهم است و تصمیمهای آنها را تحت تاثیر قرار میدهد.

تعیین نرخ واقعی ارز در اقتصاد ایران همواره یکی از چالشهای عمده سیاست گذاران اقتصاد بود. برای محاسبه ارزش واقعی دلار از شاخصها و روشهای مختلفی استفاده میشود. بیشتر این روشها به نوعی برگرفته از مفهوم شاخص برابری قدرت خرید یا ترکیب این روش با سایر شیوههای تحلیلی و محاسباتی است.

شاخص برابری قدرت خرید معیاری است که برای مقایسه قدرت خرید واحد پول در کشورهای مختلف استفاده میشود. شاخص برابری قدرت خرید به عنوان یک معیار مهم در تجارت بینالمللی و برنامهریزی اقتصادی استفاده میشود. با استفاده از این شاخص، میتوان تعادل تجاری و نرخ تبادل ارز را تعیین و قدرت خرید و توان رقابتی کشورها را با یکدیگر مقایسه کرد. این شاخص نشان میدهد با یک واحد پول در هر کشور چه تعداد کالا و خدمات میتوان خرید. از طریق شاخص برابری قدرت خرید میتوان قدرت خرید واحد پول در هر کشور را نسبت به واحد پول دیگر محاسبه کرد.

برابری قدرت خرید یکی از عوامل مهم و اثرگذار در تعیین نرخ ارز بشمار میرود. این شاخص در شرایطی به کارایی قابل قبولی در تعیین نرخ ارز میرسد که قیمتهای کالا در دو کشور واقعی بوده، کیفیت محصولات نیز یکسان باشد و واردات و صادرات فارغ از مشکلات صورت گیرد. همچنین لحاظ هزینههای حمل و نقل نیز مهم است. برابری قدرت خرید یک مفهوم تعادلی برای نرخ ارز اسمی بدست میدهد که آن را نرخ ارز مبتنی بر برابری قدرت خرید مینامند.

محاسبه نرخ واقعی دلار بر اساس نظریه برابری قدرت خرید مستلزم استفاده از نرخ تورم در ایران است. برای محاسبه تورم خارجی از تورم آمریکا استفاده شده که با توجه به کاهش تورم همه کشورها به محدودههای یکسان اخلالی در محاسبه ایجاد نمیکند. محاسبه شاخص به این صورت بوده که نوسان های نرخ دلار و ریال در یک سال پایه محاسبه شده و قدرت برابری خرید ریال به دلار بدست آمده است.

همچنین براساس نظریه پولی میتوان نرخ رشد حجم پول در ایران و آمریکا را مقایسه و براساس نرخ حجم پول سال پایه نسبت ارزش ریال به دلار را محاسبه کرد و نرخ ارز واقعی را براساس نظریه پولی بدست آورد. راه دیگر برای محاسبه نرخ واقعی ارز، مقایسه متغیرهای کلان اقتصادی بین دو کشور و تعیین نرخ ارز است. البته روشها و نظریههای دیگری نیز برای محاسبه نرخ واقعی دلار وجود دارد.

عوامل متعددی سبب میشود تعیین ارزش واقعی برابری دلار و ریال براساس شاخص PPP برای این دو واحد پولی با دشواری روبرو شود. برای محاسبه نرخ برابری ارز، نیاز به محصولات همانندی است که برای تمام کشورهای تحت مقایسه مورد استفاده عام داشته باشد. انتخاب این فهرست از محصولات مشکل ترین و بحثبرانگیزترین موضوع در ساختار PPP است.

یکسان بودن واحد قیمتگذاری کالاها یا خدمات در تمام کشورهای مورد بررسی از دیگر مشکلات تعیین ارزش واقعی برابری دلار و ریال براساس این شاخص است. زیرا این امکان وجود دارد محصولاتی که در فهرست تهیه شده، نماینده مطلوبی از اقلام مصرفشده در این کشور نباشد و این امر سبب ایجاد اریبی در مقایسهها شود. ممکن است کالای A در هر دو کشور استفاده شود، اما در یک کشور به عنوان یک کالای لوکس و در دیگری به عنوان کالای ضروری مورد استفاده قرار گیرد.پ

از اینرو به علت وجود ساختارهای اقتصادی، مالی، تجاری و قانونی متفاوت در کشورهای ایران و آمریکا و نبود همانندی کافی در اکثر سبدهای اقلام انتخابی مورد استفاده در دو کشور، نتایج این گزارش در دنیای واقعی قطعیت نخواهد داشت. متغیرهای مختلفی میتواند در یک محدوده زمانی بر کشور حاکم باشد که ارزش ارز را تحت تاثیر قرار میدهند.

از جمله این متغیرها میتوان به جنگ، میزان بهرهوری و رشد اقتصادی آن کشور اشاره کرد که در نتیجه آنها نرخی را که برای تسعیر ارزها در طول زمان استفاده میشود متغیر خواهد کرد. برخی از تحلیلگران به درستی پیشنهاد میکنند مقایسه ریال با ارز کشورهایی که مبادلات بیشتری با ایران دارند ارجحیت دارد اما همگرایی تورم کشورها و نزدیکی تورم کشورهای طرف تجاری با آمریکا و فاصله زیاد میانگین تورم سایر کشورها با ایران باعث میشود این مسئله اختلالی جدی در محاسبات ایجاد نکند.

انتخاب سال پایه

شاخص بهای کالا و خدمات مصرفی از سال ۱۳۱۵ تاکنون از سوی بانک مرکزی محاسبه و منتشر میشود و در طول زمان با توجه به تغییر سال پایه، دستخوش تغییرات متفاوتی شده است. از سال ۹۵ تا کنون، تحولات مهمی در اقتصاد بویژه در بازار ارز رخ داده و در پی آن هزینه کالاها و خدمات نیز تغییرات بسیاری داشت.

براساس برآورد مرکز آمار، وزن خوراکیها و آشامیدنیها، اجاره و... در سبد خانوار افزایش داشت. بنابراین اگر نرخ تورم با وزنهای سال ۹۵ اندازهگیری شود ، واقعیت را بطور کامل منعکس نمیکند. برای انعکاس دقیقتر و واقعیتر نرخ تورم، هرچند سال یکبار اقدام به تغییر سال پایه آماری میشود. اندازهگیری نرخ تورم در ایران برای نخستینبار، مربوط به سال ۱۳۱۵ بوده و از آن زمان تا کنون ۱۱ بار سال پایه تغییر کرده و سالهای ۱۳۱۵، ۱۳۳۸، ۱۳۴۸، ۱۳۵۳، ۱۳۶۱، ۱۳۶۹، ۱۳۷۶، ۱۳۸۳، ۱۳۹۰، ۱۳۹۵ و ۱۴۰۰ در محاسبات متغیرهای اقتصادی به عنوان سال پایه در نظر گرفته شدهاند.

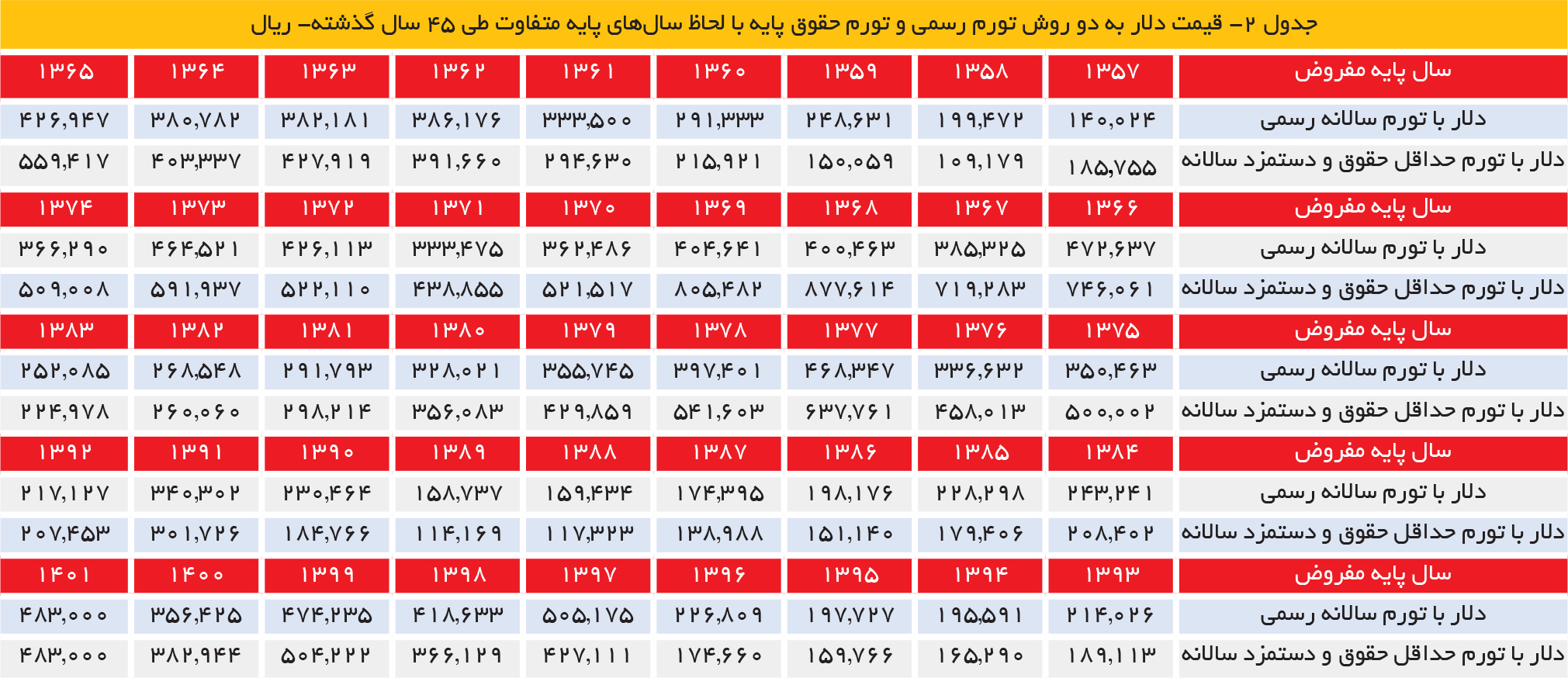

تعیین اینکه دلار در چه سالی به نرخ واقعی نزدیک بوده، مبهم است و برای تایید آن باید دلار سالهای قبل را بر مبنای یک سال پایه دیگر تخمین زد. بنابراین تعیین دلار واقعی و در نتیجه سال پایه واقعی به نظر کاملاً ذهنی است. در این گزارش، سال پایه خاصی انتخاب نشده و ۴۵ سال گذشته (از سال ۱۳۵۷ تا ۱۴۰۱) هر سال به عنوان سال پایه فرض شده و نرخ تورم بر اساس آن سال پایه مفروض برآورد شده است و در نهایت، نتیجه برآورد قیمت دلار به ازای هر کدام از سالها ارائه شده است.

نرخ تورم

نرخ تورم سالانه ایران و آمریکا شاخص دیگری است که در محاسبات ارزش واقعی دلار در نظر گرفته میشود. برای استخراج نرخ تورم سالانه آمریکا از آمارهای تورم رسمی اعلام شده سایت U.S Inflation Calculator استفاده شده است.

شاخص تورمی اعلامی بانک مرکزی در بسیاری از سالهای مورد بررسی به دلایل مختلف سیاسی، اجتماعی و اقتصادی دقیق نبود. به علت دردسترس نبودن اطلاعات کامل کالاها و خدمات مصرفی، اطلاعات هزینههای خانوار و وزنهای هزینه برای تمامی سالهای مورد بحث، امکان تجدید محاسبه نرخ تورم برای تک تک سالها بسیار دشوار است.

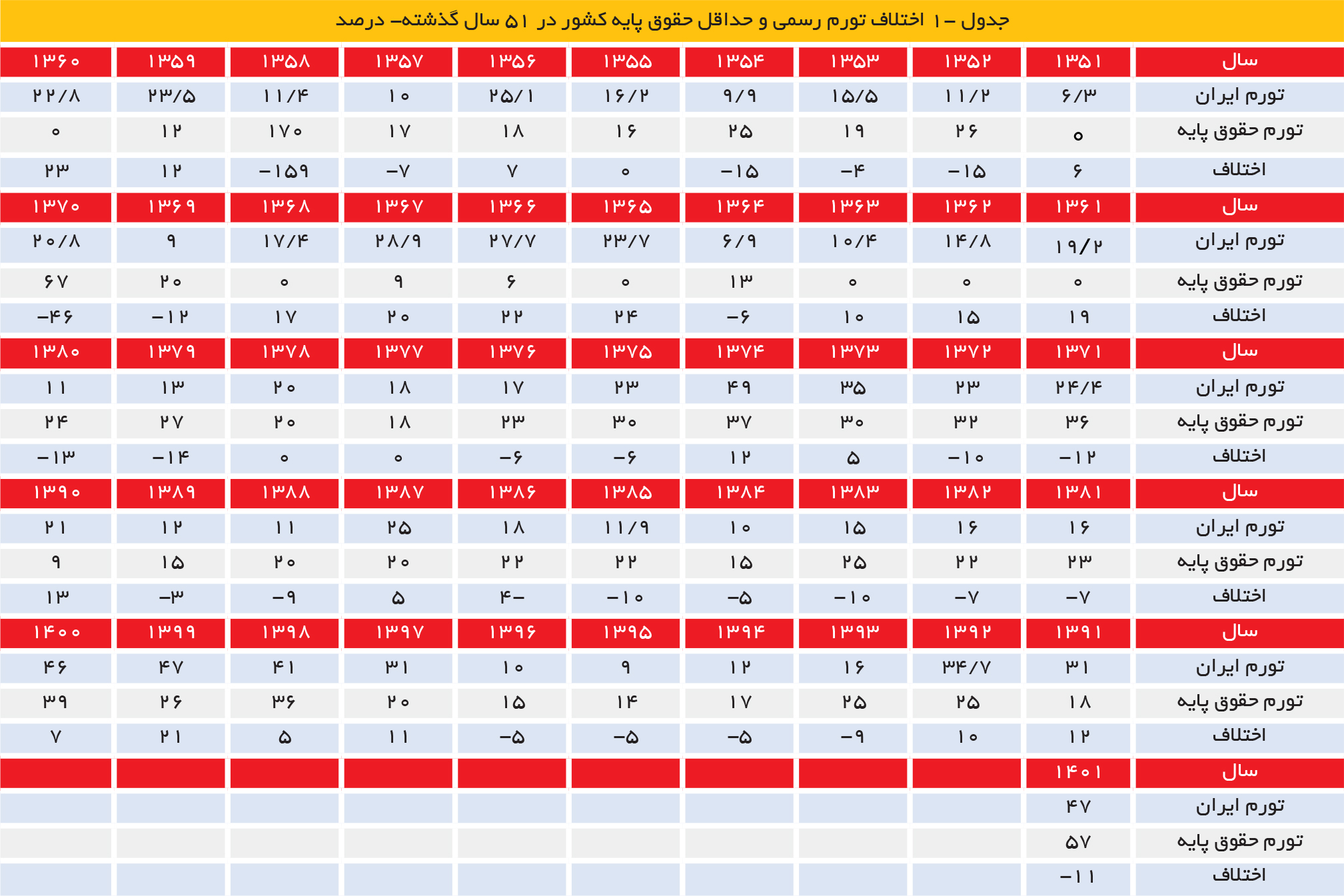

بنابراین در محاسبات، افزون بر تورم اعلامی از مراجع رسمی، رشد حداقل حقوق و دستمزد اعلام شده از سوی وزارت کار (که دربرگیرنده تغییرات تورمی است) نیز استفاده شده است. با اینکه افزایش حقوق تابعی از تورم است با این حال سابقه تاریخی (از سال ۱۳۶۹ تا ۱۴۰۱) نشان میدهد روند افزایش حقوق در اغلب سالها نسبت به تورم همیشه با حفظ شکاف رو به پایین افزایش داده شده است. این در حالی است که بطور منطقی نرخ افزایش حقوق برای حفظ قدرت خرید مردم بوده و حداکثر به اندازه نرخ تورم سالانه باید رشد کند. جدول یک اختلاف رشد حقوق سالانه و تورم رسمی را نشان میدهد.

طی سالهای ۹۰ تا کنون رشد حقوق نسبت به تورم سالانه کاهش داشت که سبب شد قدرت خرید مردم نسبت به سالهای قبل از سال ۹۰ کمتر شود. در مجموع هرچند شاخص حداقل حقوق معیار دقیقی از تغییرات تورمی نیست اما با فرض اینکه حداقل حقوق سالانه نتوانسته قدرت خرید مردم را در سطح سنوات قبل نیز حفظ کند به نظر میرسد میتوان برای برآورد قیمتی دلار از آن استفاده کرد.

برآورد ارزش دلار

جدول ۲ ارزش دلار را بر اساس سالهای پایه متفاوت از سال ۵۷ تا ۱۴۰۱ نشان میدهد. برای دستیابی به این هدف، ارزش واقعی دلار بر اساس قیمتهای سال ۱۴۰۱ محاسبه شده و برای محاسبه ارزش دلار به قیمتهای سال ۱۴۰۱، تورم داخلی و خارجی از آن خارج شده است. برای تورم داخل، هم از تورم رسمی و هم از تورم حداقل حقوق پایه استفاده شده است. ارقام برآوردشده از طریق تورم حداقل حقوق پایه، نوسان بیشتری در برآورد ارزش دلار (در سالهای مختلف مفروض) دارد که میتواند نشان از این داشته باشد چندان شاخص مناسبی برای بدست آوردن ارزش دلار نیست.

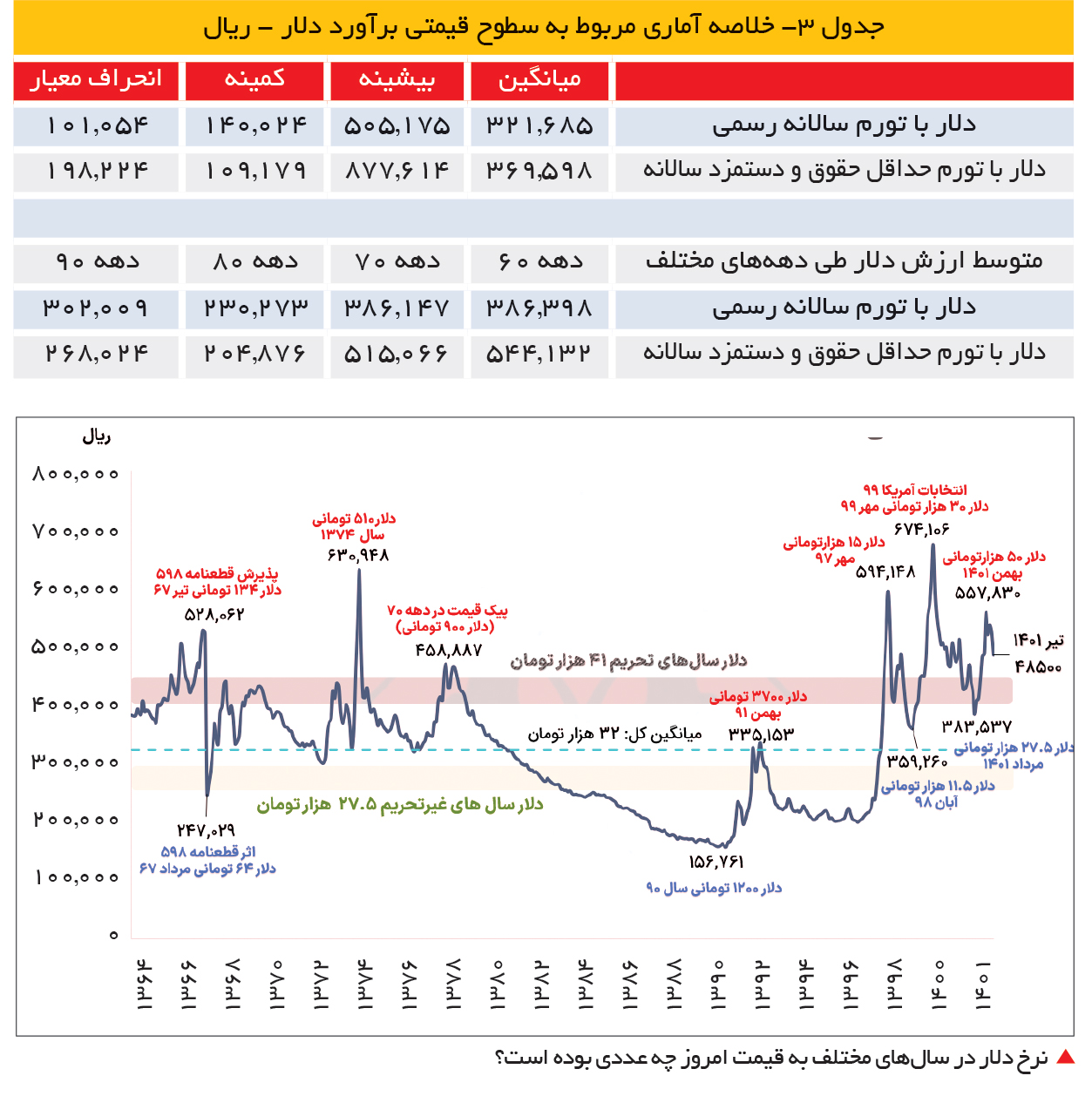

میانگین ارزش روز دلار طی سالهای ۵۷ تا ۱۴۰۱، حدود ۳۲ هزار تومان است که این رقم نسبت به ۴۸ هزار تومان انتهای سال قبل ، ۱۶ هزار تومان کمتر است. همچنین میزان بیشینه ارزش دلار به قیمت سال قبل، ۵۰ هزار تومان بوده که مربوط به سال ۹۷ است. کمترین میزان ارزش دلار نیز ۱۴ هزار تومان و مربوط به سال ۵۷ بود. با استفاده از انحراف معیار میتوان گفت حدود ۷۰ درصد سالها، دلار بین ۲۲ تا ۴۲ هزار تومان بود. بنابراین دلار ۴۸ هزارتومانی سال ۱۴۰۱ نشان میدهد اقتصاد در اوج ریسک و فشار اقتصادی است.

میانگین ارزش دلار دهههای مختلف نشان می دهد میانگین دلار دهه ۶۰ و ۷۰ نسبتاً بالا و حدود ۳۸ هزار تومان بود و کمترین میزان ارزش روز دلار در دهه ۸۰ تجربه شد. رتبه بعدی متعلق به دهه ۹۰ است. سرکوب ارزی در دهه ۸۰ و در میانه دهه ۹۰ و عدم تعدیل ارز به اندازه تورم به پشتوانه دلارهای نفتی عامل پایین بودن ارزش روز دلار در این سالها بود اما در نهایت تحریم، تداوم آن و اثری که بر ناترازیهای اقتصاد داشته و انتظارات تورمی بالا و تلاش مردم برای حفظ قدرت خرید با خرید دلار و خروج سرمایه باعث شده ارزش روز دلار افزایش یابد.

با استفاده از تورم حقوق پایه، ارزش دلار در دو دهه ۶۰ و ۷۰ بسیار بالاتر است که ناشی از این واقعیت است در این دو دهه افزایش حقوق پایه بسیار کمتر از تورم بود. همین تعدیل کم تورم حقوق پایه باعث شده ارزش روز دلار آن ارقام بالای ۸۰ هزار را در انتهای دهه ۶۰ تجربه کند.

در دهه ۸۰، بهبود درآمدهای نفتی فرصتی برای تعدیل این دستمزدها ایجاد کرد که در نتیجه تورم حقوق پایه از تورم رسمی طی دهه ۸۰ بیشتر بود. در نتیجه ارزش روز دلار آن (۲۰ هزار) نیز کمتر از تعدیل دلار با تورم رسمی (۲۳ هزار) است.

محاسبه ارزش روز دلار و مقایسه آن با دورههای مختلف میتواند درکی از میزان گرانی و ارزانی آن در شرایط فعلی ایجاد کند. قیمت تحت هر شرایطی در بازار نشاندهنده واقعیتهای بازار است ولی فاصله گرفتن آن از میانگینها حتی در بدترین شرایط نظیر جنگ نشان میدهد تا چه اندازه ریسکهای اقتصاد فزاینده بودند و مسلماً چنین شرایطی نمیتواند زمینهساز رشد در آینده باشد و تهدیدی جدی برای رفاه مردم و سطح سرمایهگذاری در اقتصاد است.

دلار به قیمت امروز با خارج کردن تورم بانک مرکزی و تورم آمریکا از قیمت دلار بازار آزاد در نمودار نیز مشاهده می شود. با توجه به اینکه نمودار ماهانه شده تا تیر قابل محاسبه بوده و اوج های تاریخی را دقیقتر نشان میدهد. این نمودار نشان میدهد در سالهای گذشته، دلاری که تجربه شده معادل چه قیمتی برای امروز است.

جدول ۲ ارزش واقعی دلار محاسبه شده بر اساس قیمتهای سال ۱۴۰۱ است و نمودار بر اساس آخرین آمار در سال ۱۴۰۲.

بیشترین دلاری که تاکنون تجربه شده، ۳۰ هزار تومانی پیش از انتخابات آمریکا در سال ۹۹ و معادل ۶۷ هزار تومان امروز است. پس از آن بالاترین رکورد مربوط به دلار ۵۱۰ تومانی سال ۷۴ و معادل ۶۳ هزار تومان امروز است. رتبه سوم متعلق به دلار ۱۵ هزارتومانی مهر سال ۹۷ با رقم ۵۹ هزار تومان است. با تحریمهای اوایل دهه ۹۰، دلار به قیمت ۳۳ هزار تومان در بهمن ۹۱ رسیده بود. کمترین دلار تجربهشده دلار ۱۲۰۰ تومانی سال ۹۰ است که پس از یک دهه تثبیت دلار با استفاده از وفور درآمدهای نفتی در دهه ۸۰ بدست آمده بود و ماحصل آن افزایش واردات و کمعمق شدن تولید داخلی بود. بطور کلی میانگین دلار سالهای غیر تحریم ۲۷.۵ و میانگین دلار سالهای تحریم ۴۱ هزار تومان بود.

جمع بندی

بطور کلی اگرچه محاسبه ارزش واقعی دلار برای اقتصاد ایران مهم است و اثرات بسیاری بر تجارت، قیمت کالاها، تورم و سرمایهگذاری خارجی دارد و میتواند به تحلیل و برنامهریزی اقتصادی کمک کند اما برآورد ارزش دلار یک فرآیند پیچیده است و نیاز به تحلیل و بررسی دقیق عوامل مختلف دارد. برای این منظور، معمولاً از روشهای آماری و اقتصادی استفاده میشود.

برآورد ارزش دلار میتواند بر اساس عوامل مختلفی مانند نرخ تورم، نرخ بهره، نرخ ارز، رشد اقتصادی و سیاستهای پولی و مالی صورت گیرد. برآورد ارزش دلار همواره با اشتباهات و عدم قطعیتهایی همراه است و نمیتوان به صورت قطعی و دقیق پیشبینی کرد که ارزش دلار در آینده چقدر خواهد بود. در این میان، خط مشی بانک مرکزی، تثبیت یا تغییر قیمت دلار به دور از هیجانهای سفتهبازی است. یکی دیگر از عوامل موثر، سیاستهای دولتهای مختلف برای تعیین نرخ ارز که از جمله عوامل مهم در تعیین نرخ ارز است.

نظر شما